La canadiense Teck Resources (TSX: TECK.A, TECK.B) (NYSE: TECK), la minera diversificada más grande del país, rechazó una propuesta de adquisición no solicitada de la empresa minera y comercializadora de materias primas suiza Glencore Plc (LON: GLEN).

La oferta de adquisición de todas las acciones contemplaba que Glencore ofreciera 7,78 acciones por cada acción con derecho a voto subordinada Clase B de Teck, y 12,73 acciones de Glencore por cada acción ordinaria Clase A de Teck. La propuesta representaba una prima del 20% a partir del 26 de marzo, según Teck, y tendría un valor aproximado de $23,200 millones a los precios de cierre del viernes.

La decisión de la junta, dijo Teck, fue unánime. Señaló que la oferta de Glencore era adquirir la empresa y posteriormente crear dos unidades, lo que expondría a los accionistas de Teck a un gran negocio de comercialización de carbón térmico y petróleo.

La empresa con sede en Vancouver dijo que una fusión aumentaría el riesgo geopolítico para sus accionistas, dada la presencia de Glencore en jurisdicciones como la República Democrática del Congo (RDC), y la inclusión del comercio de petróleo en la unidad de metales socavaría su atractivo para los inversores.

“[Todo esto] afectaría negativamente el valor potencial del negocio de Teck, es contrario a nuestros compromisos ESG y transferiría un valor significativo a Glencore a expensas de los accionistas de Teck”, dijo el director ejecutivo, Jonathan Price, en el comunicado.

Teck anunció en febrero que cambiaría su nombre a Teck Metals Corp. y convertiría su multimillonaria unidad de carbón siderúrgico en una nueva empresa: Elk Valley Resources Ltd.

Teck había estado sopesando opciones para su división de carbón metalúrgico durante más de un año, ya que la materia prima se utiliza en la fabricación de acero, una de las industrias más contaminantes.

“La separación propuesta en Teck Metals y Elk Valley Resources es lo mejor para Teck y todas sus partes interesadas”, dijo el lunes.

“La junta no está contemplando una venta de la compañía en este momento”, dijo la presidenta Sheila Murray.

La familia Keevil que controla la minera dijo a través de Norman Keevil , quien ocupa el cargo de presidente emérito, que ahora «no era el momento de explorar una transacción de esta naturaleza».

En cambio, Teck insta a los accionistas a aprobar una separación ya anunciada de Teck Metals y Elk Valley Resources (EVR) en una reunión del 26 de abril.

Las dos compañías habían discutido una posible fusión en 2020, pero esas conversaciones no avanzaron, según documentos que ambas compañías publicaron hoy.

Ojos en cobre

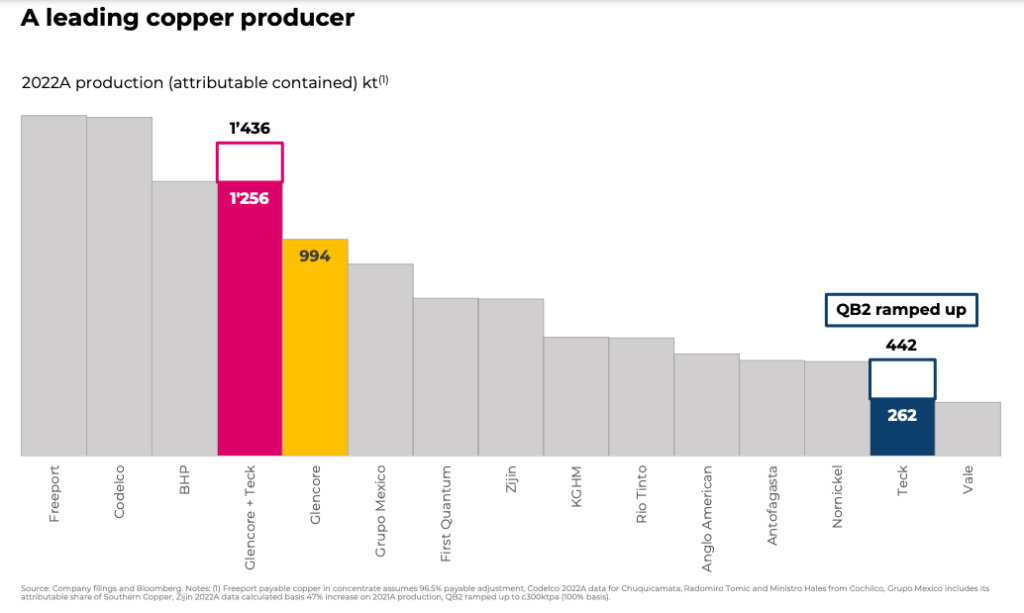

Los expertos habían anticipado que la decisión de la compañía de dividir el negocio en dos convertiría a Teck Metals en un objetivo de adquisición . La empresa posee cuatro minas de cobre en América del Sur y Canadá, que produjeron 270.000 toneladas combinadas el año pasado.

Teck también espera duplicar la producción de cobre después de que la segunda fase de su proyecto Quebrada Blanca en Chile alcance su capacidad máxima para fines de 2023.

Los principales mineros, a su vez, están hambrientos de activos de cobre a medida que se acelera la demanda del metal y se avecina un déficit global. BHP, Rio Tinto y Glencore han revelado que están buscando activamente aumentar su exposición al cobre.

La principal dificultad para cualquier posible pretendiente por los activos de cobre de Teck será la nueva estructura, posterior a la ruptura, que canaliza las regalías de un negocio de carbón separado a las operaciones de metales base, así como la eliminación gradual de seis años de una empresa de clase dual. estructura accionaria, bajo la cual la familia Keevil de Canadá actualmente controla la compañía.

“Agregar a Teck Metals posicionaría a cualquier minera importante como un actor dominante en los metales básicos”, dijo el analista de Citi, Alexander Hacking, en una nota de febrero a los inversionistas. “Dicho esto, seis años pueden ser mucho tiempo en los mercados de valores y muchas cosas podrían cambiar entre ahora y entonces”.

Las acciones de Teck que cotizan en EE. UU. subieron más del 11 % a 40,52 dólares cada una en las operaciones previas a la comercialización, mientras que las acciones de Glencore cayeron el martes por la tarde casi un 2,7 % a 451,25 peniques.

Para Glencore, la adquisición de Teck sería su mayor adquisición desde que compró Xstrata Plc en 2012 y «desbloquearía aproximadamente $ 4250 millones – $ 5250 millones de valor de sinergia después de impuestos», dijo en una carta .

La empresa suiza señaló que su adquisición propuesta crearía dos empresas más grandes y más diversificadas que los propios planes de creación de empresas derivadas de Teck.

También destacó que la compañía combinada de minería de metales tendría su sede en Canadá, y agregó que su negocio de carbón se apegaría a sus planes de salir del carbón térmico para 2050.

Fuente: Mining

Foto: cortesía de Teck Resources/Mining

Inserta este artículo con este código HTML:

<a href="https://www.redimin.cl/teck-rechaza-una-oferta-de-adquisicion-no-solicitada-de-23-mil-millones-de-glencore/">Teck rechaza una oferta de adquisición no solicitada de $ 23 mil millones de Glencore</a>

¡Descubre la última edición de REDIMIN!

Explora los temas más recientes en minería y tecnología en nuestra nueva edición. Haz clic en el enlace para leerla ahora.

Leer la Última Edición¿Quieres que tu empresa tenga presencia en REDIMIN?

En REDIMIN, conectamos a tu marca con una audiencia especializada en el sector minero y contamos con más de 1 millón de usuarios activos al mes. Genera oportunidades para destacar tu empresa en un mercado clave y aprovecha nuestro alcance para maximizar tu visibilidad.

Ver Opciones de Publicidad