Las ventas de níquel por parte de los bancos que comercializan materias primas afectados por los crecientes costos de los préstamos han provocado que los contratos al contado se desplomen al mayor descuento para los futuros desde la crisis financiera de 2008.

El salto del dólar y los costos de endeudamiento han hecho que sea mucho más costoso para los bancos financiar posiciones en la Bolsa de Metales de Londres en los últimos días, particularmente para las instituciones europeas que financian acuerdos basados en dólares. El níquel es el metal de mayor precio que se negocia activamente en la LME, y los movimientos en los mercados de divisas y tasas han dejado a los prestamistas apresurándose a deshacerse de posiciones que se están volviendo más costosas de mantener, según varios comerciantes involucrados en el mercado.

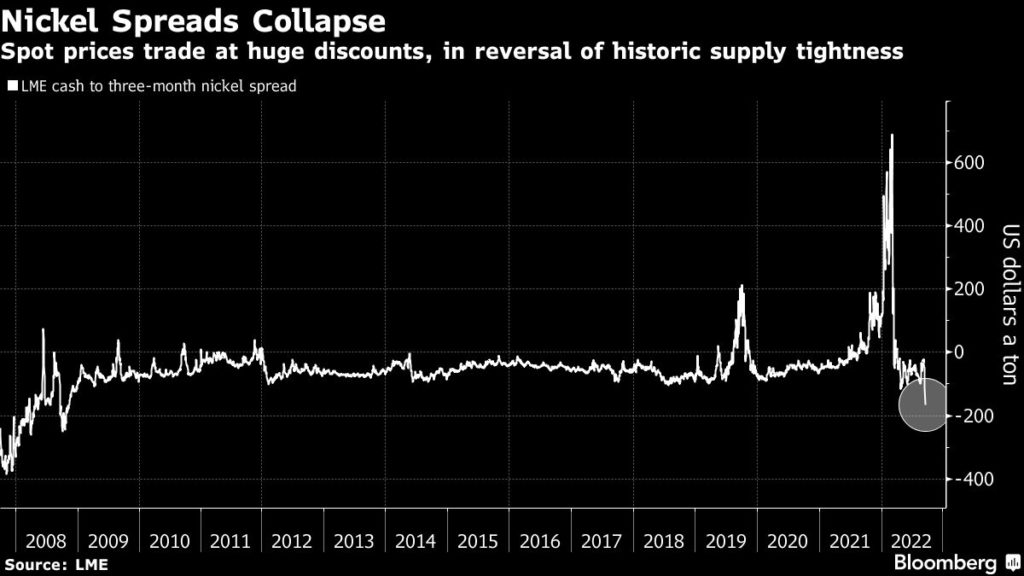

Los precios al contado normalmente se negocian con descuentos estrechos a los futuros de tres meses cuando la oferta es amplia, en una condición conocida como contango. Pero el diferencial se ha ampliado dramáticamente, llegando a $167 negativos por tonelada el lunes.

“La realidad de la situación es que los bancos han estado sentados en metales para financiar, y el níquel es uno de los metales más caros de mantener”, dijo por teléfono Alastair Munro, ejecutivo de ventas de materias primas de Marex. «Se puede ver por los movimientos en los diferenciales que este es un evento de reducción de riesgo, y cualquier banco que esté activo en el financiamiento habrá estado involucrado».

El cambio en el diferencial es un gran cambio con respecto a principios de este año, cuando los precios del níquel a corto plazo alcanzaron una fuerte prima, lo que indica una oferta limitada. La medida de efectivo a tres meses observada de cerca se disparó a más de $ 800 durante una contracción sin precedentes en marzo, que casi llevó al colapso de Tsingshan Holding Group Co., el principal productor mundial de níquel y acero inoxidable.

El principal impulsor de la caída del diferencial durante la última semana ha sido la venta por parte de los bancos que han mantenido posiciones cercanas como cobertura contra las ventas a largo plazo a los fabricantes de automóviles, que utilizan níquel en las baterías de los vehículos eléctricos, dijeron operadores. Ha habido movimientos similares en los diferenciales a más largo plazo, que no se negocian tan activamente y se utilizan principalmente para cubrir la exposición a largo plazo en los mercados físicos.

Volkswagen AG ha sido particularmente activo en la cobertura de su exposición a los precios del níquel, cubriendo una parte de sus necesidades hasta dentro de nueve años. Eso lo convirtió en uno de los mayores tenedores de posiciones largas en contratos de níquel de Londres, y cosechó una ganancia inesperada de $ 3.8 mil millones en esas y otras posiciones de productos básicos a principios de este año cuando los precios subieron.

Pero los precios han caído desde entonces, y los temores sobre las restricciones en el suministro ruso dieron paso a las preocupaciones sobre el empeoramiento de las perspectivas de la demanda. Los precios de referencia a tres meses cayeron un 0,6 % después de caer hasta un 1,2 % a 21.950 dólares la tonelada el martes, en comparación con un máximo de 55.000 dólares durante la contracción de marzo.

Los analistas de Goldman Sachs Group Inc., incluido Nicholas Snowdon, ven una caída cercana al 30% para el precio del níquel hasta fin de año. Rebajaron su pronóstico de precios de tres meses para los precios del níquel a $ 16,000 por tonelada desde una proyección anterior de $ 26,000. También rebajó su pronóstico para los precios del níquel en los próximos seis y doce meses a $18 000 y $20 000, respectivamente, desde las proyecciones anteriores de $30 000 y $28 000, respectivamente. Su nuevo pronóstico de precio promedio para 2022 y 2023 ahora es de $ 24,300 y $ 18,500, respectivamente.

Los precios del níquel habían superado los 100.000 dólares el 8 de marzo, antes de que la LME detuviera las transacciones y cancelara miles de millones de dólares en transacciones que habían tenido lugar durante el día.

El manejo de la crisis por parte de la bolsa atrajo críticas generalizadas, y la bolsa ahora enfrenta demandas de inversionistas e investigaciones de los reguladores. El propio mercado del níquel todavía sufre de baja liquidez a raíz de la restricción de marzo.

“En un mercado sin liquidez, se ven estos movimientos en los que los diferenciales pueden ir más allá del costo total de financiamiento, aunque en el papel no parece tener sentido”, dijo Munro de Marex. «Tendría sentido que algunos participantes del mercado comenzaran a tomar prestadas algunas de estas curvas a futuro, dada la escala de los movimientos».

Fuente: Mining

Inserta este artículo con este código HTML:

<a href="https://www.redimin.cl/los-diferenciales-de-niquel-se-desploman-cuando-los-bancos-se-enfrentan-a-costes-de-financiacion-altisimos/">Los diferenciales de níquel se desploman cuando los bancos se enfrentan a costes de financiación altísimos</a>

¡Descubre la última edición de REDIMIN!

Explora los temas más recientes en minería y tecnología en nuestra nueva edición. Haz clic en el enlace para leerla ahora.

Leer la Última Edición¿Quieres que tu empresa tenga presencia en REDIMIN?

En REDIMIN, conectamos a tu marca con una audiencia especializada en el sector minero y contamos con más de 1 millón de usuarios activos al mes. Genera oportunidades para destacar tu empresa en un mercado clave y aprovecha nuestro alcance para maximizar tu visibilidad.

Ver Opciones de Publicidad