Matthew Chamberlain acababa de presidir uno de los días más salvajes en la historia de los mercados de metales cuando se sentó a escribir un memorando nocturno al regulador financiero del Reino Unido. Pero el director ejecutivo de la Bolsa de Metales de Londres se mostró optimista.

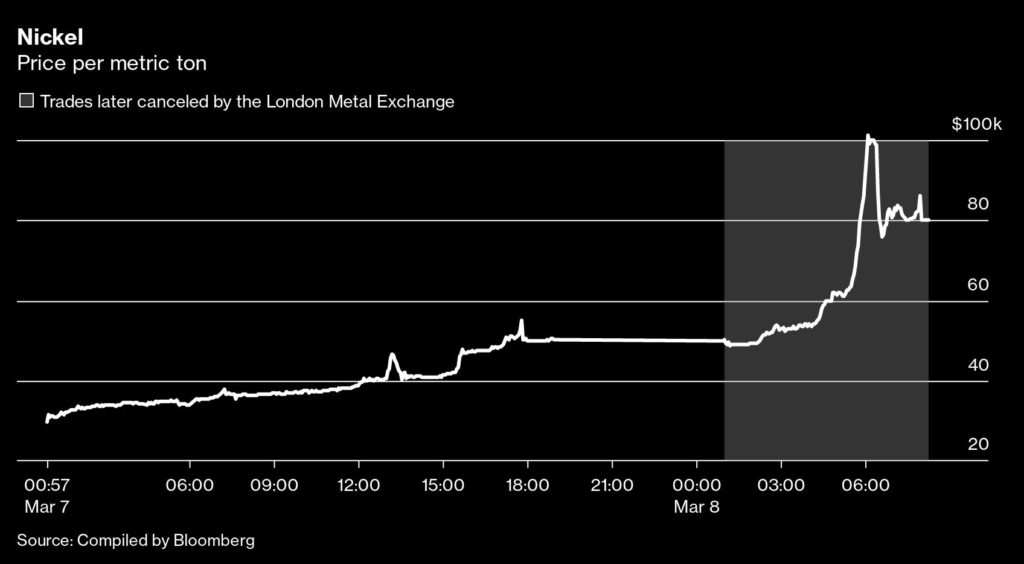

Era la noche del 7 de marzo del año pasado y los precios del níquel habían subido hasta un 90 % a una cifra sin precedentes de 55 000 dólares la tonelada, lo que provocó enormes tensiones en el mercado. Un gran banco chino había perdido una llamada de margen de cientos de millones de dólares. La Autoridad de Conducta Financiera estaba comenzando a exigir actualizaciones.

“Veremos dónde nos encontramos mañana entre las 08:00 y las 09:00”, escribió Chamberlain. “Si el precio del níquel ha caído de la noche a la mañana, estaremos en una posición mucho mejor”. A las 9:36 p. m., presionó enviar.

Cuando se despertó a las 5:30 am, el mercado estaba en caos.

Las líneas generales de lo que sucedió en el mercado del níquel el año pasado ya son bien conocidas. Los precios comenzaron a subir debido a las preocupaciones sobre el suministro ruso, pero en el momento del memorando de Chamberlain, el mercado del níquel estaba en las garras de una violenta contracción centrada en torno a una posición corta construida por Xiang Guangda de Tsingshan Holding Group Co., el principal fabricante de níquel y níquel del mundo. productor de acero inoxidable. Unas horas después de que Chamberlain se despertara, la LME anunció que cancelaba todas las transacciones de níquel que habían tenido lugar el 8 de marzo.

Ahora, los documentos que se hicieron públicos en una audiencia judicial esta semana relatan con implacable detalle las fatídicas decisiones de la LME a principios de marzo y cómo entró sonámbula en una crisis sin precedentes en la historia moderna de las finanzas.

A lo largo de 649 páginas de presentaciones y declaraciones de testigos, revelan que la LME desconocía en gran medida el papel de Tsingshan como el principal impulsor del aumento de los precios hasta que decidió cancelar miles de millones de dólares en transacciones de níquel; que los máximos responsables de la toma de decisiones de la bolsa estaban dormidos mientras el mercado se salía de control; y que Chamberlain tomó la decisión clave de que el mercado estaba desordenado unos 20 minutos después de despertarse el 8 de marzo, sin darse cuenta hasta mucho más tarde de que el personal de la LME había permitido que los precios se movieran más rápidamente al desactivar sus propios controles automáticos de volatilidad.

Espiral de la muerte

La LME ha reconocido que tiene lecciones que aprender de los eventos del año pasado, pero insiste en que actuó en el mejor interés del mercado para evitar una «espiral de la muerte» que amenazó con llevar a la bancarrota a una docena de bancos y corredores y planteó un riesgo para el mercado en general. sistema financiero.

“La LME no está destinada a ser un espectador”, dijo Jonathan Crow, abogado de la LME, en la corte el miércoles. “Está destinado a operar un mercado ordenado y luego debe intervenir en momentos de desorden”.

Su manejo de la saga ha sido criticado por todos, desde el Fondo Monetario Internacional hasta Ken Griffin de Citadel Securities. Y la crisis amenazó la existencia de la propia LME de 146 años. En palabras de su director de riesgos, la situación conllevaba «un riesgo significativo de colapso del mercado que dejaría a la LME incapaz de funcionar como sede de los mercados mundiales de metales no ferrosos».

El resultado de la batalla legal que se desarrolla esta semana en el Tribunal Superior de Londres podría ser igualmente existencial para la LME. El fondo de cobertura Elliott Investment Management y la firma comercial Jane Street buscan $472 millones en daños en una revisión judicial, pero los $12 mil millones en operaciones que la LME canceló el 8 de marzo es más de 100 veces su ganancia anual. Incluso si prevalece la LME, enfrenta una lucha cuesta arriba para reconstruir su reputación entre los inversores y una investigación en curso de la FCA.

Grandes apuestas

Seis meses antes de la crisis, en septiembre de 2021, los comerciantes de Elliott habían comenzado a apostar a que los precios del níquel subirían. El fondo de cobertura, dirigido por el multimillonario Paul Singer y mejor conocido como accionista activista y litigante feroz, es un jugador importante en los mercados de materias primas con gusto por las grandes apuestas.

Casi al mismo tiempo, en las oficinas de Tsingshan en Shanghái, Xiang estaba llegando al punto de vista opuesto. Al igual que Elliott, Xiang, conocido como ‘Big Shot’ en los círculos de productos básicos chinos, también tiene un historial de grandes apuestas. Había convertido a Tsingshan desde un comienzo modesto en un gigante mundial de los metales, y ahora se estaba respaldando para cumplir nuevamente: con planes para aumentar significativamente la producción, consideraba que los precios solo podían caer. Empezó a construir una gran posición corta de níquel.

Para febrero de 2022, estaba claro que prevalecía la visión del mercado de Elliott. Las existencias eran bajas, la demanda de níquel en las baterías de los automóviles eléctricos estaba en auge y los comerciantes temían que se cortaran los suministros de Rusia.

“Guau”, dijo el contacto de Elliott en JPMorgan en un mensaje instantáneo. “Lo hicimos en el momento adecuado”.

El mercado comenzó a cotizar en un ciclo de auto-reforzamiento, conocido como «apretón corto». Los precios más altos obligaron a Xiang a publicar más margen, lo que lo llevó a reducir su posición recomprando contratos y, por lo tanto, elevando aún más los precios.

Sin embargo, la LME desconocía en gran medida el papel de Tsingshan en el aumento de los precios a medida que se desarrollaban los caóticos eventos.

La alta dirección de la LME se dio cuenta por primera vez de la posición corta de Tsingshan cuando Bloomberg escribió al respecto el 14 de febrero, según las declaraciones de los testigos. Sin embargo, aunque Chamberlain reconoció que el puesto era grande, no lo vio como “un motivo particular de preocupación” y, por lo tanto, no solicitó más información.

Llamadas de margen

Sin eso, la LME solo tenía acceso a los datos sobre la posición en bolsa de Tsingshan, y no la parte de su posición que se mantenía de forma bilateral o extrabursátil. Desde entonces, Bloomberg ha informado que la posición total de Tsingshan era cinco veces el tamaño de la parte en bolsa que podía ver la LME.

En la mañana del 7 de marzo, los precios del níquel subieron a 36.000 dólares la tonelada y las tensiones se hicieron evidentes en el mercado. Cuatro corredores de la LME se retrasaron en el pago de sus llamadas de margen esa mañana.

Uno de ellos, una unidad de China Construction Bank Corp., no pudo pagar una llamada de margen de cientos de millones de dólares durante todo el día. Le dijo a la LME que la razón era que los clientes, incluido Tsingshan, no le habían pagado llamadas de margen.

Los valores predeterminados no ocurren todos los días en la LME ni en ningún otro mercado. La cámara de compensación de la LME nunca había puesto en incumplimiento a un miembro desde que comenzó a operar en 2014. Que CCBI, como se conoce a la unidad, no pudiera pagar su llamada de margen fue una señal de la tensión extrema en el mercado.

A medida que los precios subieron, la LME comenzó a debatir si debería responder y cómo. La pregunta clave en ese momento, y una que se planteó repetidamente durante el caso legal de esta semana, es si el mercado se había vuelto «desordenado».

Los ejecutivos de la LME discutieron la suspensión del mercado en una llamada en la mañana del 7 de marzo. A la 1:30 p. qué tan ordenado está el mkt y si lo suspendemos”.

Aún así, el níquel continuó cotizando.

Pero en reconocimiento de las tensiones que se propagan por el mercado, la cámara de compensación de la LME resolvió dejar de hacer llamadas de margen hasta la mañana siguiente, dando a los miembros más tiempo para encontrar efectivo, pero también exponiendo potencialmente a LME Clear a un mayor riesgo si los precios suben aún más.

Cuando el “Comité Especial” de la LME se reunió a las 4 pm, decidió que el mercado debía permanecer abierto. El movimiento del precio del níquel podría explicarse por factores geopolíticos y macroeconómicos, concluyó, y decidió no imponer ningún límite al mercado.

Aproximadamente media hora después, un corredor de la LME le envió a Chamberlain un comentario sobre el mercado que decía: «¡¡¡¡ Qué tan de cerca necesita monitorear un mercado para detectar que algo no está del todo bien !!!!!!»

A la cama

Y cuando los principales responsables de la toma de decisiones de la LME se fueron a la cama, la llamada de margen de CCBI seguía sin pagarse. En ese momento, los ejecutivos de la bolsa estaban cada vez más preocupados.

A las 8:47 p. m., Adrian Farnham, director ejecutivo de LME Clear, envió un mensaje de WhatsApp a Nicolas Aguzin, director ejecutivo de la empresa matriz de LME, Hong Kong Exchanges & Clearing Ltd. Le pidió a Aguzin que tratara de hablar con China Construction Bank, “ porque obviamente no podemos permitir que «su unidad CCBI» no vuelva a pagar».

No obstante, Farnham, como Chamberlain, se mantuvo optimista. “Me acosté esperando que el precio del níquel volviera a bajar”, dijo en una declaración de testigo.

Elliott, por otro lado, se estaba preparando para que los precios subieran. Los comerciantes del fondo de cobertura enviaron una serie de órdenes a su corredor, Goldman Sachs Group Inc., buscando vender níquel en caso de que el precio subiera a ciertos niveles predeterminados.

El mercado del níquel abrió como de costumbre a la 1 a. m. Mientras Farnham y Chamberlain dormían, el mercado estuvo tranquilo durante unas horas, pero luego reanudó su ascenso cuando los bancos en pánico intentaron reducir su exposición a Tsingshan cubriendo parte de la posición corta.

Jane Street alega que el mismo hecho de que los principales tomadores de decisiones de la LME estuvieran dormidos fue una violación de los deberes regulatorios de la bolsa, ya que significaba que «nadie había estado monitoreando las transacciones para evaluar si había condiciones comerciales desordenadas». La LME niega que haya incumplido.

La supervisión que hubo provino del equipo de operaciones comerciales de la bolsa. Estaban a cargo de operar las bandas de precios de la LME, una forma de tope de velocidad diseñado para limitar los movimientos extremos de precios, como en el caso de operaciones de «dedo gordo».

Pero en la madrugada del 8 de marzo, el equipo de operaciones recibió numerosas quejas de los participantes del mercado de que las bandas de precios les impedían reservar operaciones. A las 4:49 am los suspendieron por completo.

Ascenso vertiginoso

Poco después de esto, los precios del níquel iniciaron la parte más vertiginosa de su ascenso. Cuando Chamberlain se despertó, a las 5:30 am, el precio ya era de 60.000 dólares la tonelada. En los siguientes 38 minutos, subió otros $40,000.

“El abandono de las bandas de precios provocó o al menos contribuyó materialmente a la velocidad y escala del aumento de precios”, dijo Jane Street en su presentación judicial. «Sin las bandas de precios establecidas, la LME no podría controlar la volatilidad de los precios en absoluto».

Chamberlain pasó veinte minutos buscando en su teléfono una explicación del mundo real para el movimiento de precios (explorando Bloomberg , el Financial Times y Google ) antes de concluir que el mercado estaba desordenado. “Nunca antes había sido testigo de movimientos de precios tan extremos en el níquel (o cualquier otro metal negociado en la Bolsa)”, recordó.

Chamberlain no sabía que su equipo de operaciones había suspendido las bandas de precios, ya que tomó la decisión fundamental de suspender el mercado del níquel. En su declaración como testigo, dijo que la información no habría afectado la decisión, ya que el precio habría subido de todos modos, incluso si las restricciones comerciales aún estuvieran vigentes.

“Estamos en serias dificultades”

El intercambio aún no tenía un control sobre la escala o la importancia de la posición de Tsingshan, la verdadera razón detrás del rally descontrolado.

Gay Huey Evans, presidente de la LME, había pedido una actualización sobre la posición de Tsingshan la noche anterior, pero cuando la FCA preguntó esa mañana qué estaba impulsando el precio del níquel, un miembro del personal de la LME ni siquiera mencionó la posibilidad de un ajuste corto.

“Esto está, como era de esperar, relacionado con la situación actual en Ucrania”, escribió.

Chamberlain dijo que “no estaba al tanto de que Tsingshan tuviera ninguna dificultad” hasta más tarde ese día.

Esa mañana, CCBI, habiendo obtenido el apoyo de su empresa matriz, pagó su llamada de margen del día anterior.

Corredores en pánico

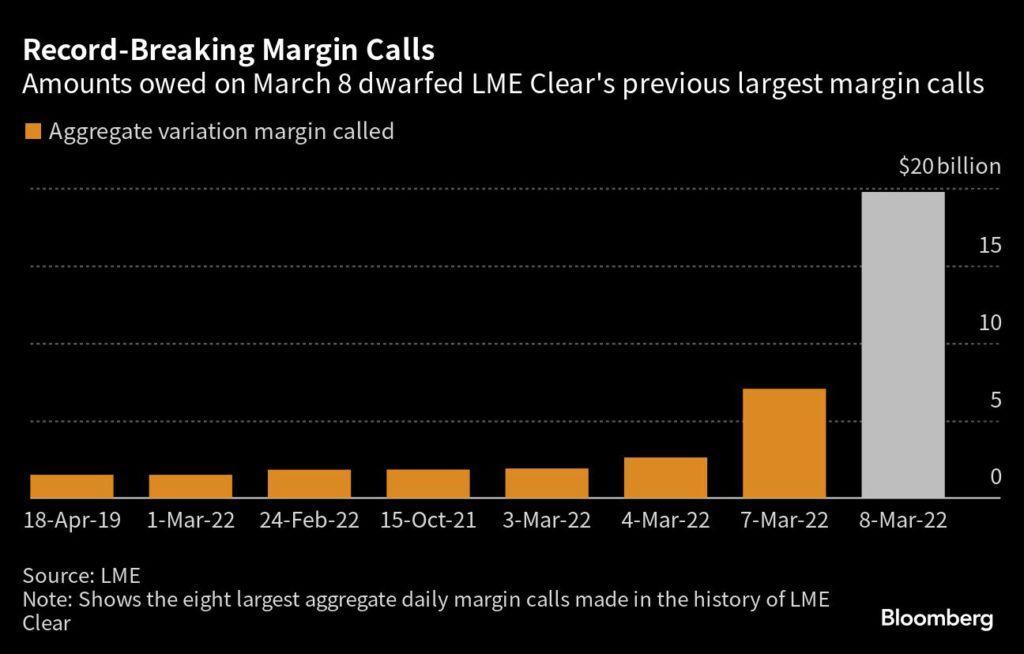

Pero ahora había un nuevo problema. Los corredores de la LME normalmente tendrían que pagar su primera llamada de margen del día a las 9 a.m., según los precios vigentes alrededor de las 7 a.m. – una suma sin precedentes que fue más de 10 veces el récord diario anterior antes de marzo de 2022.

Los ejecutivos de LME fueron bombardeados con llamadas y correos electrónicos de corredores en pánico. “No podremos cumplir con las llamadas de margen intradía”, escribió uno, advirtiendo de la inminente bancarrota de su empresa. “Estamos en serias dificultades y estaremos invocando acciones para detener el negocio”.

Otro solicitó una llamada con «alguien senior» en la LME para transmitir el «dolor» de su empresa.

Un miembro, que se encontraba entre aproximadamente 10 corredores a través de los cuales Tsingshan mantuvo su posición corta, le escribió a Chamberlain diciendo: «No debería haber abierto en Asia; ahora tiene que cancelar las operaciones y restablecer el cierre de Londres».

suspender el mercado

A las 7:30 am, Chamberlain dirigió una conferencia telefónica para la alta dirección de LME y LME Clear, así como para varios ejecutivos de su empresa matriz HKEX. Acordaron suspender el mercado lo antes posible. No se tomaron minutos.

A estas alturas, Elliott había vendido 9.660 toneladas de níquel a los elevados precios del 8 de marzo a través de tres corredores. La mayor parte se vendió, en una sola transacción, a través de JPMorgan Chase & Co., en un acuerdo que se confirmó a las 8:14 a. m.

Después de haber vendido a un precio promedio de poco más de $ 75,000 por tonelada, Elliott esperaba obtener una ganancia de alrededor de $ 50,000 por tonelada en su apuesta alcista.

“Guau”, dijo el contacto de Elliott en JPMorgan en un mensaje instantáneo. “Lo hicimos en el momento adecuado”.

Pero el verdadero bombazo aún estaba por llegar. A las 9 am, el LME realizó una llamada de 52 minutos para discutir qué hacer a continuación. Consideró y rechazó varias opciones, entre ellas, permitir que se mantuvieran las operaciones del 8 de marzo, permitir que se mantuvieran pero modificando su precio y permitir que se mantuvieran pero llamando margen en función de los precios del día anterior. Finalmente, Chamberlain tomó la decisión de cancelar toda la sesión de negociación.

El 9 de marzo, mientras volaban las recriminaciones y con el mercado del níquel aún cerrado, Chamberlain finalmente realizó su primera llamada con Tsingshan.

El mismo día, los abogados de Elliott escribieron su primera carta a la LME.

Fuente: Mining

Inserta este artículo con este código HTML:

<a href="https://www.redimin.cl/lo-que-realmente-sucedio-la-noche-en-que-se-rompio-el-mercado-del-niquel/">Lo que realmente sucedió la noche en que se rompió el mercado del níquel</a>

¡Descubre la última edición de REDIMIN!

Explora los temas más recientes en minería y tecnología en nuestra nueva edición. Haz clic en el enlace para leerla ahora.

Leer la Última Edición¿Quieres que tu empresa tenga presencia en REDIMIN?

En REDIMIN, conectamos a tu marca con una audiencia especializada en el sector minero y contamos con más de 1 millón de usuarios activos al mes. Genera oportunidades para destacar tu empresa en un mercado clave y aprovecha nuestro alcance para maximizar tu visibilidad.

Ver Opciones de Publicidad